- Home

- News & Insights

- The perfect storm & wie man diesem mit alternativen Finanzierungen begegnet

The perfect storm & wie man diesem mit alternativen Finanzierungen begegnet

Aktuelle Marktbedingungen und dramatische Entwicklungen wie die innerhalb von 48 Stunden umgesetzte Übernahme der Credit Suisse durch die UBS beeinträchtigen die Verfügbarkeit klassischer Finanzierungsoptionen und öffnen den Markt für alternative Finanzprodukte. Warum diese für Unternehmen attraktiver sein können und warum es hilfreich ist, einen Berater einzubeziehen, erläutern wir in diesem Insight.

1. Globale Unsicherheit lähmt deutsche Konjunktur

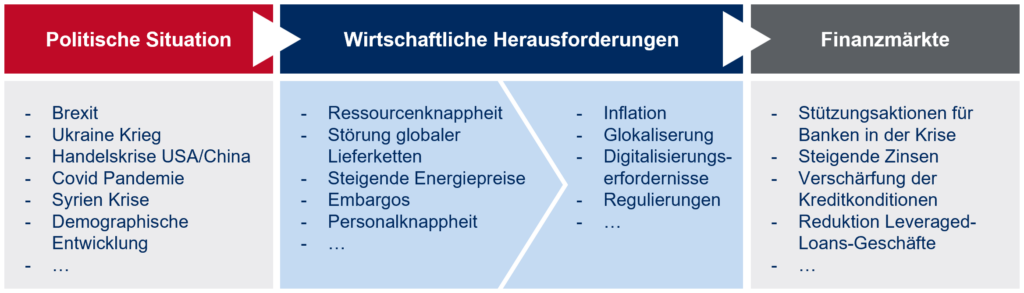

Politische und gesellschaftliche Ereignisse wie die Ukraine Krise, die Covid Pandemie oder der Brexit bedingen kontinuierlich finanzielle Herausforderungen für Unternehmen, wie Kosten- und Zinssteigerungen, die zu Unsicherheiten bei der Unternehmensplanung führen. Dieser „Perfect Storm“ dem Unternehmen und Kapitalgeber gleichermaßen seit Jahren ausgesetzt sind, führt zu Veränderungen des Finanzierungsmarktes.

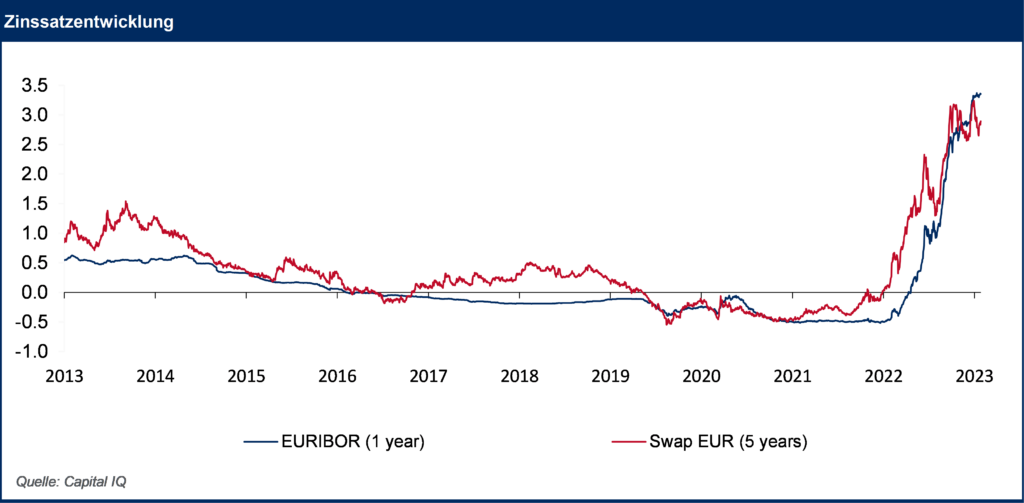

Zinserhöhungen und zusätzliche Regulierungen von Kapitalgebern beeinflussen Angebot und Nachfrage von Finanzierungs- und Investitionsoptionen weltweit. Obwohl die erwartete Winterrezession in Deutschland ausblieb und der ifo Geschäftsklimaindex den vierten Anstieg in Folge verzeichnet, warnen Ökonomen vor zu optimistischen Erwartungen, denn trotz Ausbleibens eines Worst Case sind Zinssenkungen mittelfristig unwahrscheinlich.

Nicht zuletzt die Turbulenzen rund um die Silicon Valley Bank und die Übernahme der Credit Suisse durch die UBS mit weitgehender Unterstützung durch die Schweizer Nationalbank zeigen, dass das wirtschaftliche Umfeld weiter instabil bleibt.

2. Zurückhaltung von Kapitalgebern

Der krisenbedingte Reformbedarf der deutschen Wirtschaft birgt Risiken für Unternehmen, die aktuelle Wettbewerbsposition zu halten, und eröffnet gleichzeitig neue Geschäftsopportunitäten. Hieraus resultierende Strategieüberlegungen und -umsetzungen erfordern zusätzliches Kapital, bei gleichzeitig restriktiveren Bedingungen der Finanzierungsmärkte:

- Banken überprüfen und verschärfen ihre Kreditkonditionen und zeigen Zurückhaltung bei der Neukundenakquise und Kreditausweitung

→30% bis 40% der Unternehmen sind mit dem Engagement ihrer Banken unzufrieden

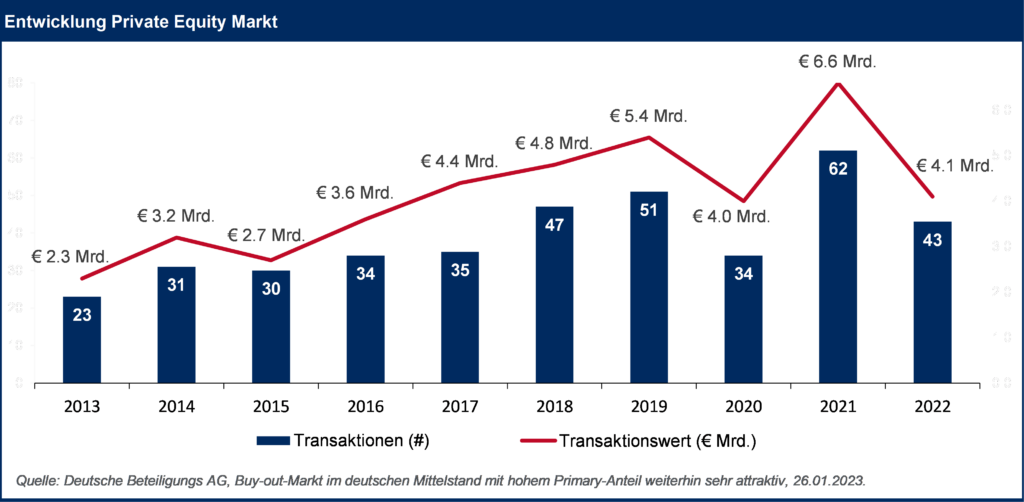

- Private Equity Gesellschaften reduzieren das Investitionsvorhaben im Jahr 2022 gegenüber dem Vorjahr

- Nicht zuletzt die Turbulenzen rund um die Silicon Valley Bank und die Stützung der Credit Suisse durch die Schweizer Nationalbank zeigen, dass das wirtschaftliche Umfeld weiter instabil bleibt

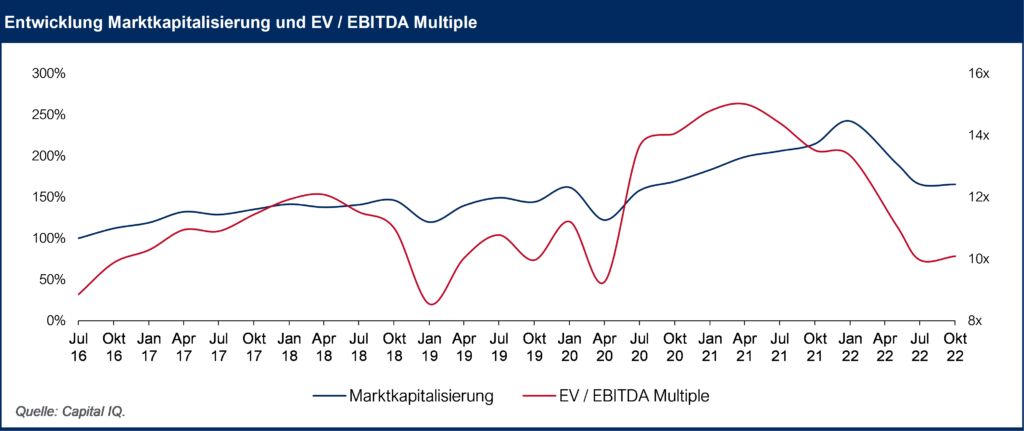

Der historisch starke Käufermarkt bei gleichzeitig extrem hoher Liquidität auf den Kapitalmärkten wandelt sich durch diese Trends zunehmend in einen Verkäufermarkt zugunsten der Kapitalgeber.

Die allgemein gestiegenen Unsicherheiten und zurückhaltende Kapitalmärkte spiegeln sich in konservativen Forecasts der Unternehmen, die zu sinkenden Unternehmensbewertungen (Multiples) und schlechteren Ratings der Unternehmen führen. An den Kapitalmärkten erhöhen sich die Zinsen aus einer Kombination von steigenden Notenbankzinsen und höheren Risikoprämien für Unternehmenskredite.

Für mittelständische Unternehmen ist es unter den gegebenen Bedingungen schwer Finanzierungen zu attraktiven Konditionen zu erhalten, so dass folgende Finanzierungsprobleme entstehen:

- Hoher Kapitalbedarf zur Strategieumsetzung und Erhalt der Marktposition (unter anderem Expansion, Innovation, Geschäftsausrichtung)

- Niedrigere Cashflow-Generierung durch höhere Kapitalbindung insbesondere im Working Capital und sinkende Profitabilität durch steigende Kosten

- Kontinuierliche Liquiditätsknappheit und steigende (Re-) Finanzierungserfordernisse

- Kurzfristige, restriktive und kostspielige klassische Finanzierungsangebote

3. Alternative Finanzierungsmöglichkeiten

Insbesondere Unternehmen mit schwächeren Ratings erfahren zunehmend Ablehnung durch risikoaverse Kapitalgeber, weshalb Anbieter alternativer Finanzierungsformen an Bedeutung und Popularität gewinnen.

Diese können Unternehmen bedienen, die von klassischen Kapitalgebern aufgrund ihres Risikoprofils abgelehnt werden. Das Angebot neuer Marktteilnehmer bietet dabei oft zusätzliche Vorteile gegenüber klassischen Bankkrediten, wie unter anderem flexiblere und passgenauere Arten der Finanzierung (insbesondere bezüglich Laufzeiten und Tilgungserfordernissen).

Mit dem zunehmend kompetitiven Angebot an alternativen Finanzierungsprodukten entwickelt sich ein Trend zu diversifizierten Finanzierungsstrukturen. Dies gilt sowohl für langfristige als auch für kurzfristige Finanzierungen.

Neuartige und teilweise komplexe Finanzierungsprodukte erhöhen aber die Gefahr, falsche und vor allem kostspielige Entscheidungen zu treffen und zeigen die Notwendigkeit einer durchdachten Finanzierungsstrategie sowie eines professionellen Dialogs zwischen Unternehmen und Kapitalgebern.

Eine exzellente Finanzierungsberatung erfordert tiefe Einblicke in die nationalen und internationalen Kapitalmärkte. Unsere erfahrenen Berater bei Capitalmind Investec helfen bei der Strukturierung der Finanzierungsstrategie und der anschließenden Umsetzung. Durch unser umfangreiches Netzwerk und Zugang zu Banken, alternativen Kreditgebern, Kredit-, Mezzanine- und Equity Fonds finden wir die passenden Kapitalgeber zu den bestmöglichen Konditionen.